지난 포스팅에서 주식 리서치 방법들에 해서 알아보는 동안 제일 먼저 등장한 것이 재무제표였다.

https://interes-things.tistory.com/36

주식 리서치 방법

주식은 단기 투자가 아닌 장기 투자로 간주된다. 주식은 등락이 항상 존재하기 때문에 장기적 이익을 바라보고 시간을 두고 기다려야 한다. 전문가들의 조언을 들어보면 향후 5년 동안 사용하지

interes-things.tistory.com

전문가들은 재무제표를 공부함으로써 회사에 대한 정량적인 리서치를 해야 한다고 조언한다. 회사의 재무제표를 분석하여 엄청난 정보를 얻을 수 있으며, 회사의 손익 계산서, 대차 대조표 및 현금 흐름표를 확인하는 것은 회사의 기능, 안정성 및 주식 가치를 이해하는 데 아주 유용한 방법이다. 니다. 하지만, 주식 초보자로서 재무제표를 이해하는 것이 쉬운 일은 아니었다.

재무제표 (Financial statement) 찾는 방법

어떤 회사에 투자를 하고 싶다면 제일 먼저 회사의 가장 최근 재무제표를 확인해야 한다. 상장 주식은 분기별로 증권 거래위원회에 10-Q 및 10-K 제출로 재무제표를 제공한다. 이 서류는 SEC 웹 사이트 (https://www.sec.gov/)에서 구할 수 있으며 회사별 주식 시세 표시 기호를 사용하여 검색할 수 있다.

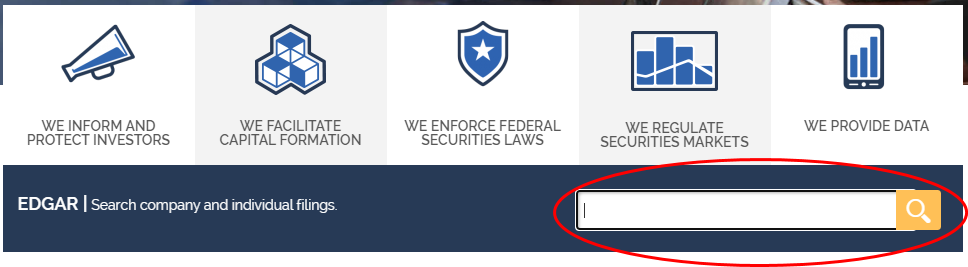

예를 들어 Apple의 10-Q를 찾아보자. SED 웹 사이트에 들어가면 다음 서치바를 찾을 수 있다.

위 서치바에서 AAPL을 찾아보면 다음 화면을 볼 수 있다. 그림 중간을 보면 찾던 10-Q가 있는 것을 볼 수 있다.

여기서 Interactive Data를 클릭하면 3월 28일에 보고된 서류들이 나온다. 모든 정보는 다양한 포맷으로 제공이 되고 있다. 위에서 보면 회사들에 대한 서류들을 찾아보는 툴이 EDGAR 서치 툴인데 이 EDGAR 사용 방법은 다음 웹 사이트 (https://www.sec.gov/oiea/Article/edgarguide.html)에 자세한 설명이 나와 있다. 나중에 시간이 되면 이 부분도 포스팅으로 다뤄볼까 한다.

Apple의 정보를 클릭해 보니 아주 많은 정보들이 나온다. (다음 이미지 참고) 그리고 왼쪽을 보면 재무제표가 있다. 그리고 그 밑으로 회사의 손익 계산서, 대차 대조표 및 현금 흐름표 등이 있는 것을 볼 수 있다.

손익 계산서 (Income statement) 분석

지금까지는 재무제표를 찾는 방법에 대해 알아보았고 그다음 단계로는 신고서에서 손익 계산서 (income statement)를 찾고 매출 (top-line sales), 주요 비용 (major expenses) 및 수익 (bottom line income)의 추세를 확인해야 한다. 재무제표 아래에 있는 모든 테이블들을 확인하면 찾을 수 있다. 매출 (sales)과 수입 (earnings) 증가는 훌륭하지만 매출 (sales) 감소, 수입 (earning) 감소 및 비용 (expenses) 증가는 회사가 어려움을 겪고 있음을 시사한다.

대차 대조표 (balance sheet) 분석

다음으로 확인할 것은 대차 대조표 (balance sheet)를 분석해야 한다. 회사가 빚을 갚았는지 또는 늘렸는지 또는 항목의 가치가 실질적으로 하락했는지 확인해야 한다. 또한 무형 자산 (intangible assets) 및 영업 (goodwill) 쪽에 기재된 금액이 얼마나 할당되어 있는지 확인해야 한다. 이 숫자가 큰 경우 각주를 다시 확인하여 향후 회사에 유용할 수 있는지 확인해야 한다.

현금 흐름표 (Cash flow) 분석

현금 흐름표 (cash flow)를 분석하십시오. 현금 흐름의 운영을 위해 과거나 미래에 현금의 사용이 반복될 수 있는지 고려해야 한다. 지속할 수 없는 출처와 현금 사용은 향후 현금 흐름 예측에 포함하지 않아야 한다. 운영 (operations) 지출 및 투자하는 동안 지출 (capital expenditures)된 현금을 고려하여 투자자에게 돌아가는 잉여 현금 흐름을 계산해야 한다. 이러한 현금 흐름은 투자자들에게 매력적으로 다가올 수 있다. 현금 흐름의 투자 및 자금 조달도 고려해야 한다. 회사가 주식을 빌리거나 발행하여 운영이나 투자에 필요한 현금 흐름을 충당하는지 확인하고 미래에도 이러한 상황이 발생할 가능성이 있는지를 확인해야 한다.

Valuation ratio 분석

Valuation ratio는 많은 정보를 보여 준다. Price-to-book ratio, price-to-earning ratio, price-to-sales ratio. 이 비율은 회사의 시가 총액을 장부 가액 (대차 대조표에 등재된 주식, equity), 수입 (손익 계산서의 순이익, net income) 및 판매 (수익 계산서의 )로 나눈다.

재무 비율 (Financial ratio) 분석

유동성 비율 (liquidity ratio)은 회사가 채권자에게 지불할 수 있는지 여부를 나타낸다. 유동 비율 (current ratio)은 유동 자산 (current assets)을 유동 부채 (current liabilities)로 나누어 계산한다. Quick ratio는 유동 자산 (current assets)에서 재고 (inventory)를 뺀 값을 유동 부채 (current liabilities)로 나눈다. 유동성 비율이 1.5 미만이고 quick ratio가 1 미만이면 회사의 재정에 문제가 있다는 것을 나타내며 회사가 채권자에 지불의 어려움을 겪을 수 있음을 나타낸다. 재무 비율은 동일 업종의 회사 간의 비교할 때 사용할 수 있으며 주식의 현재 평가 및 성과를 과거와 비교하는 데 사용할 수 있다.

초보자로서 나름 여기저기 찾아보면서 정리를 해보았지만 생소한 부분도 많고 이해가 안 가는 부분도 너무 많은 것 같다. 시간이 되면 다른 포스팅에서 예제를 사용하여 위에서 언급되었던 부분들을 더 자세히 다뤄볼까 생각 중이다.

'재테크 > 주식공부' 카테고리의 다른 글

| 2020년 전반기 최고의 주식 (2) | 2020.07.07 |

|---|---|

| 주식 공부 기업 가치 평가 (1) | 2020.07.03 |

| 주식 공부 회사 정보 찾기 (0) | 2020.06.23 |

| 주식 공부 수익 보고서 (Earning report) (0) | 2020.06.16 |

| 주식 ETF? (0) | 2020.06.04 |

| 주식 리서치 방법 (0) | 2020.05.24 |

| 주식 용어 Dividend Yield 와 Dividend (0) | 2020.05.16 |

| 주식 용어 Beta (0) | 2020.05.07 |