가치 투자는 투자자가 시장에서 저평가된 주식에 투자하는 것을 말합니다. 즉 높은 가격으로 예상되는 주식이 예상 가격보다 낮은 가격으로 시장에서 거래될 때 투자하는 것으로 투자자에게 괜찮은 이익을 줄 수 있습니다. 쉽게 말해서 디스카운트된 주식을 구매한다고 생각하면 됩니다. 우리가 잘 알고 있는 “싸게 사서 비싸게 팔아라”의 주식 전략과 동일한 의미입니다.

Warren Buffett이 가장 잘 알려진 가치 투자자이며, Warren Buffett의 스승인 Benjamin Graham은 가치 투자 이론의 창시자라고 할 수 있습니다. Benjamin Graham이 저술한 The Intelligent Investors는 가치 투자 관련 베스트셀러 서적입니다.

일반적으로 좋은 뉴스이든, 나쁜 뉴스이든 시장이 과민 반응하게 되어 회사의 고유 가치와 일치하지 않는 주가 변동이 있을 때 가치 투자의 기회가 발생하게 됩니다. 그렇다면 주식이 저평가되는 요소들은 어떤 것들이 있을까요?

주기가 있는 사업분야는 비즈니스 주기에 따라 성과가 변동하는 사업분야입니다. 여행이나 항공 산업의 경우 경제가 둔화되면 소비자들은 소비를 줄이고 여행을 적게 하게 되어 수요 둔화로 인한 주가가 하락할 수 있습니다.

계절에 따라 사업 성과가 변동하는 사업 분야는 여름이나 겨울과 같은 계절에 따라 수요가 변동하는 사업으로 역시 특정 계절에 따라 수요가 낮아지는 사업은 주가가 하락할 수 있습니다.

시장에 불황이 오면 투자자들은 손실을 줄이기 위해 매도하는 경향이 있습니다. 따라서 주가도 하락하게 됩니다. 2008년 글로벌 금융 위기가 대표적인 예입니다.

회사의 나쁜 소식이 있을 때 이는 주가에 직접적인 영향을 미칩니다. 외식 업체 회사가 식중독 발생으로 인한 소비자의 피해가 있다는 뉴스가 나가게 되면 그 회사의 주가는 하락하게 됩니다.

어떤 회사의 경우 시장의 주목을 받지 못하고 있을 수 있습니다. 이러한 경우 대부분 거래량이 아주 낮아 회사의 고유 가치보다 낮게 평가될 수 있습니다.

이렇게 주가 하락에 영향을 미치는 여러 가지 요소가 있습니다. 투자자는 분석을 통해 이러한 영향들이 회사의 고유 가치와 어느 정도 관련이 있는지를 파악해야 합니다. 가치 투자를 위한 분석 방법에 정답은 없습니다. 하지만, 전문가들이 주로 사용하는 재무 지표들이 있습니다.

주식의 내재 가치를 추정하는 데 사용되는 주요 지표들은 전문가들에 따라 약간씩 다릅니다. 전문가들이 가치 투자에 사용하는 지표들은 적게는 3개에서 많게는 10개 이상으로 정리할 수 있었습니다.

Price/Earning ratio (P/E ratio)는 다른 포스팅에 자주 나왔던 지표로 투자자들이 가장 많이 사용하는 지표입니다. 주식의 가격과 회사의 총수입의 관계를 나타내므로 주식이 시장 가치를 (저평가되었는지 고평가 되었는지) 확인할 수 있습니다. 높은 P/E ratio는 주식이 가격이 수입에 비해 비싸고 과대평가될 수 있음을 의미합니다. 반대로 P/E ratio가 낮으면 현재 주가가 수입에 비해 저렴하다는 의미입니다. 어떤 전문가들은 P/E ratio가 9.0 이하의 회사를 추천합니다.

P/E ratio의 한계는 미래의 수입은 분석가들의 예측에 따른 결과이므로 항상 정확하다 말할 수는 없습니다. 더 자세한 내용은 지난 포스팅을 주식 용어 P/E ratio을 확인하시면 됩니다.

PEG ratio (Price/Earnings-to-growth ratio)는 회사의 수익 성장을 포함한 변형된 P/E ratio입니다. 앞에서 언급한 P/E ratio의 한계 (회사의 성장률 평가의 한계)를 고려한 지표입니다. 회사의 현재 수익과 예상 성장률을 분석하여 주식 가격이 과대/과소 평가를 판단할 수 있습니다.

일반적으로 PEG ratio 가 1 미만이면 회사의 예상 수익 성장에 비해 주가가 낮다는 의미입니다. 즉 회사가 저평가되었다는 의미입니다. PEG ratio가 1 이상이면 과대평가된 회사라는 의미입니다.

Price/Book ratio (P/B ratio)는 주식 가격과 장부 가격 (장부에 기재된 자산으로 총자산에서 총부채를 뺀 자산)의 관계를 나타냅니다. 투자자가 향후 실적에 따라 주식에 지불하려고 하는 가격 (시장 가치)과 회사의 순 가치 (장부 가치)의 차이를 보여주는 지표입니다. 더 자세한 내용은 지난 포스팅 주식 용어 P/B ratio를 참고하시면 됩니다.

가치 투자를 하는 투자자들은 P/B ratio가 0.5인 회사를 선호합니다. 여기서 P/B ratio 0.5는 주가가 회사 장부가의 절반 가격이라는 의미입니다.

Debt/Equity ratio (부채 비율)은 회사 자산을 조달하는 데 사용하는 부채 대비 자본의 비율을 의미합니다. 부채 비율이 낮으면 회사는 자산에 비해 빚이 적다는 의미이며, 부채 비율이 높으면 자산에 비해 빚이 많다는 의미입니다. 회사의 수입이나 현금 흐름이 빚 보다 적은 경우에는 회사가 재정적으로 위험하다는 신호입니다.

부채 비율이 높다고 반드시 나쁜 것만은 아닙니다. 부채 비율은 산업마다 다를 수 있으며, 회사가 부채를 회사의 확장, 개발에 사용하는 경우도 있습니다.

유동 비율 (Current ratio)은 현재 자산을 현재 부채로 나눈 비율입니다. 전문가에 따라 다르겠지만, 1.50 이상의 회사를 추천합니다.

잉여 현금 흐름 (Free Cash Flow)는 회사가 영업을 통해 창출한 현금에서 지출 비용을 뺀 현금입니다. 이는 회사가 현금을 얼마나 효율적으로 창출하고 있는지 보여주며, 배당금과 주식 환매를 통해 주주에게 수익을 돌려줄 수 있는 충분한 현금이 있는지를 보여주는 지표입니다. 회사의 미래 수입 증가의 가능성을 알 수 있습니다. 회사의 주가가 낮고 잉여 현금 흐름이 상승하면 회사의 수익과 주가가 곧 상승할 가능성이 높습니다.

EPS (주당 순이익)은 주식의 고유 가치를 결정해주는 지표입니다. 지난 5년 동안 주당 순이익이 지속적으로 성장한 회사를 찾아야 합니다.

자기 자본 수익률 (Return on Equity)는 회사가 주주의 지분을 이용하여 얼마나 효율적으로 수익을 창출하는지를 보여줍니다. 주로 동종 산업 간의 비교에 사용됩니다.

배당 성향 (Payout ratio)은 회사의 연간 배당률을 소득으로 나눈 값입니다. 배당이 1달러이고 연간 수입이 4달러이면 배당 성향은 25%입니다. 일반적으로 배당성향이 100% 이상이면 미래 배당금의 안정성이 낮다는 의미입니다.

베타(Beta)는 시장의 전반적인 흐름에 대한 주가의 반응 정도를 나타내는 지표입니다. 1을 기준으로 1보다 낮으면 주식의 시장 변동이 낮은 것이며, 1도다 높으면 주식의 변동성이 크다는 것을 나타냅니다.

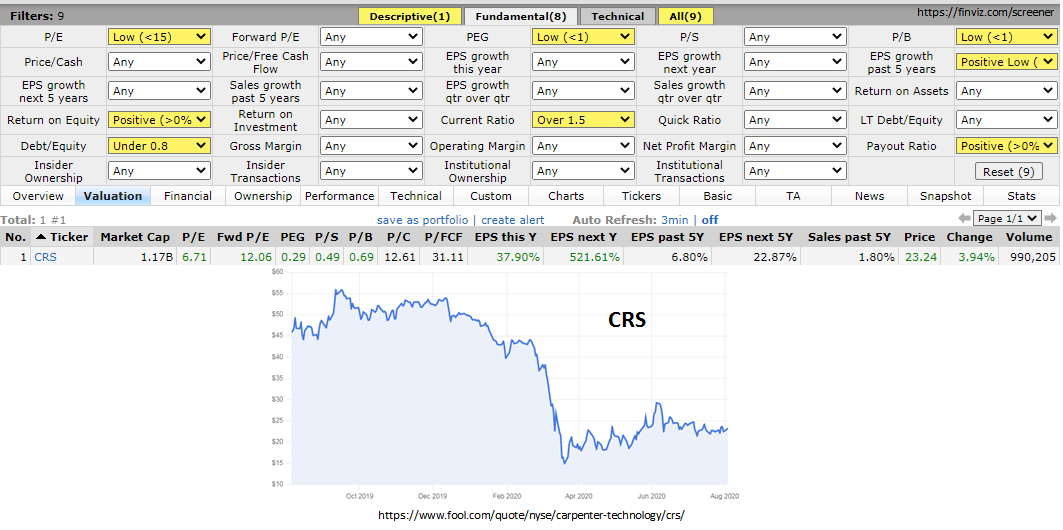

주식에 정답은 없겠지만, 전문가들이 추천하는 지표들을 사용하여 어떤 주식이 이에 해당하는지 알아볼까 합니다. 지난 포스팅 (주식 Screener 사용하기)에서 알려드렸던 Finviz 웹사이트를 사용하여 해당 주식을 찾아보겠습니다.

필터링한 지표들은 다음과 같습니다.

P/E ratio는 15.0 이하

PEG ratio는 1 미만

P/B ratio는 1 이하

Debt/Equity ratio는 0.8 이하

Current ratio는 1.5 이상

EPS는 지난 5년간 값을 0-10%

Return on Equity는 0% 이상

Payout ratio는 0% 이상

위 지표들을 주식 스크리너에 적용하여 최종적으로 찾은 회사는 Carpenter Technology Corporation (CRS)입니다.

P/E ratio는 6.71, 내년 예상 P/E ratio는 12.06, PEG ratio는 0.29, P/B ratio는 0.69, 지난 5년간 EPS는 6.80%, 올해 EPS 37.90%, 내년 예상 EPS 521.61%, Return on Equity는 10.6% 등으로 나타났습니다.

비전문가로써 CRS 회사가 어느 정도 가치가 있는지는 잘 모르기때문에 다른 웹사이트에서 전문가들의 분석한 것들을 확인해 보았습니다. 아주 가치 있는 회사로는 평가되지는 않았습니다. (아래 참조). 가치 투자는 일반적으로 장기 투자입니다. 그러므로 CRS라는 회사를 지속적으로 지켜보고 가치 투자에 적용되는 지표들을 사용한 결과가 어떤지 확인해볼 예정입니다.

Wallstreetzen 웹사이트에서 가치 투자 평가 방법으로 분석한 결과입니다.

CRS ($22.36) is trading above its intrinsic value of -$239.06, according to Benjamin Graham's Formula from Chapter 14 of "The Intelligent Investor"

스크리너로 찾은 CRS라는 회사는 가치가 좋지 못하다는 결과가 나왔습니다.

CRS라는 회사가 어떤 부분이 가치 투자 기준에 미치지 못했는지는 더 공부를 해봐야 할 것 같습니다.

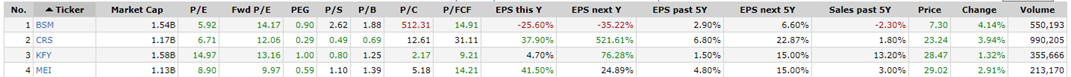

지표 변경에 따른 결과를 확인해 보기 위해서 위의 지표 설정을 약간 변경하여 주식 검색을 다시 해봤습니다. 필터링한 지표는 다음과 같습니다 (밑줄이 있는 지표들이 변경된 지표입니다).

P/E ratio는 20 이하

PEG ratio는 1 이하

P/B ratio는 2 이하

Debt/Equity ratio는 1 이하

Current ratio는 2 이상

EPS는 지난 5년간 값을 0-10%

Return on Equity는 0% 이상

Payout ratio는 0% 이상

결과는 위에서 찾은 CRS를 제외한 3개의 회사를 더 찾았습니다. BSM, KFY, MEI입니다.

BSM (Black Stone Minerals LP)

BSM ($7.01) is trading above its intrinsic value of -$110.88, according to Benjamin Graham's Formula from Chapter 14 of "The Intelligent Investor"

KFY (Korn Ferry)

KFY ($28.10) is trading below its intrinsic value of $45.18, according to Benjamin Graham's Formula from Chapter 14 of "The Intelligent Investor"

MEI (Methode Electronics Inc)

MEI ($28.20) is trading below its intrinsic value of $205.45, according to Benjamin Graham's Formula from Chapter 14 of "The Intelligent Investor"

주식 스크리너에서 검색된 4개 회사 중 KFY와 MEI가 가치 투자 기준에 부합한 걸로 나왔습니다. 위에 검색된 회사들은 시간을 두고 어떤 변화가 있는 지 확인해보겠습니다.

오늘은 가치 투자에 사용되는 지표들을 알아보았습니다. 긴 글 읽어주셔서 감사합니다.

참고한 글

5 Must-Have Metrics for Value Investors

9 Essential Metrics All Smart Investors Should Know

Benjamin Graham’s Seven Criteria for Picking Value Stocks

THE METRICS THAT VALUE INVESTORS RELY UPON TO VALUE A COMPANY’S STOCK

The Most Important Metrics For Value Investors…!!

'재테크 > 주식공부' 카테고리의 다른 글

| 자기자본이익률 (ROE)가 뭔가요? (0) | 2020.08.16 |

|---|---|

| 성장 주식 찾는 방법 (4) | 2020.08.12 |

| 투자자가 확인해야 할 주식 관련 뉴스 (6) | 2020.08.07 |

| 저평가된 주식을 찾는 방법 (2) | 2020.08.05 |

| 주식 판매시 알아야할 정보 (2) | 2020.08.03 |

| 주식 분할이란 무엇인가요? (3) | 2020.08.02 |

| 전문가들이 말하는 주식 투자 팁 (2) | 2020.07.31 |

| 주식 Screener 사용하기 (4) | 2020.07.30 |